대손충당금, 기업 구조조정 여파 등으로 인하여 지난해 4분기 1조원에 이르렀다.

지난해 4분기 각 은행이 적립한 대손충당금이 기업 구조조정 여파 등으로 인하여 1조원 가량에 이르는 것으로 조사되었다.

이는 전년 대비 1000억원 가량 늘어난 규모이지만 대우조선해양(신용공여액 22조 5000억원)에 대한 충당금은 아직 쌓지 않은 상태라 이번 부실이 금융권에 옮겨 붙을 경우에는 올해 충당금 규모가 금융권을 뒤흔들 가능성이 높다.

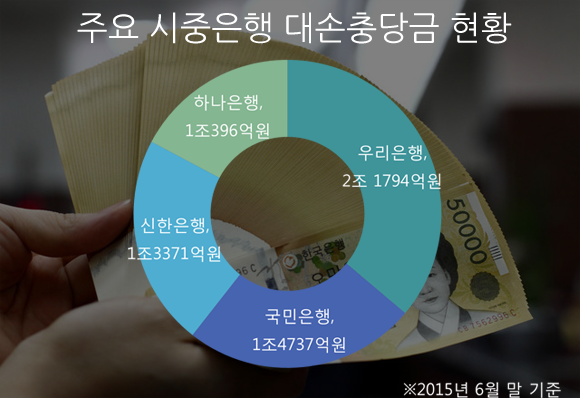

NH투자증권이 정보업체를 통하여 파악한 4분기 각 은행별 대손충당금 추정치는 KB금융지주 3190억원, 기업은행 3542억원, 신한금융지주 3066억원, 우리은행 3748억원, 하나금융지주 3288억원 등이었으며 총 1조 8713억원이다. 비상장인 NH농협금융을 포함할 경우 2조원을 넘어설 것으로 보인다.

이렇게 충당금이 나온 데에는 작년 금감원에서 추진했던 기업 구조조정 여파가 컸다. 지난해 말 대대적인 구조조정으로 대상 기업 19개사에 대한 금융권 신용공여 규모가 12조 5000억원에 달하고 예상 추가 적립액도 1조 5000억원 가량이었으며, 산업은행이나 수출입 은행과 같은 국책 은행 비중이 60%이상을 차지하였다. 물론 시중은행에서도 6000억원 가량의 충당금 적립 요인 등이 발생했다.

지난해 STX조선 채권단에서 빠지기로 했던 은행들 역시 올해 추가 충당금을 쌓아야만 하고 은행 중 우리, KEB하나, 신한은행에서 각각 500억원 정도의 추가 충당금 부담을 안고 가야 할 것으로 예상된다.

상대적으로 대출 규모가 큰 대우조선 해양 등 부실이 금융권으로 옮겨가게 될 경우 타격이 굉장히 클 것이라고 전문가들은 분석하고 있다.

따라서 올해에도 대손충당금이 늘어날 리스크로는 STX조선과 대우조선해양 등의 부실을 꼽을 수 있다.

물론 현재 대우조선해양에서는 국책은행의 지원을 받고 있으며 시중은행들에서는 정상 여신으로 분류 중에 있다. 하지만 추가 손실이 발생할 경우 충당금을 대폭 쌓아야하는 리스크가 발생한다.

한편, 대우조선해양은 대출과 지급보증 등 신용공여액으로 22조 5000억원, 지난해 적자 규모로 5조원이 넘을 것으로 추정된다.

금융감독원 고위 관계자는 “연말 구조조정 규모가 너무 커 은행들의 순이익에 영향을 줄 수 밖에 없지만 일부 국책은행 중심이며 시중은행들의 부담은 크지 않을 것”이라 전망했다.